(Specijalno za Portal Analitika: Tripko KRGOVIĆ, berzanski mešetar)

Ispratismo staru 2010. godinu; sumiraju se godišnji rezultati i daju ocjene...Od aktera domaćeg tržišta kapitala možete čuti samo - riječi nezadovoljstva. No, da li je godina zaista bila tako loša i, ako jeste, što su bili uzroci?

Dobitnici berzanskih igara: Posmatrajmo kompanije koje bi prilagođeno lokalnim uslovima mogli nazvati blue chip-ovima (privatizovane, procesi bitnijeg prestrukturiranja završeni, posjeduju kontinuitet profitabilnog poslovanja i isplate dividende). Spisak bi bio kratak, a na njemu bi se nesumnjivo našla samo tri emitenta: Crnogorski Telekom, Trebjesa Nikšić i Jugopetrol Kotor.

Neke firme sa sličnim karakteristikama ne možemo smatrati reprezentativnim zbog veličine, poput Zetatransa. Listi bi se, iako ne ispunjava nijedan od navedenih kriterijuma pod određenim uslovima mogao dodati i Crnogorski Elektroprenosni sistem kao kompanija kod koje kupujete donekle izvjesnu poslovnu budućnost.

Ako saberemo kapitalne dobitke i isplaćene dividende (perod 01.01.-31.12.2010.) dobijamo sljedeće performanse: Telekom (TECG) +61 odsto, Trebjesa (TRNK) +54%, Juogopetrol (JGPK) +45%, Prenos (PREN) + 17%. Ako bi pak Komisija i drugi državni organi uvažili volju akcionara (što još nije poznato) da se sprovede isplata od 16,58 eura po akciji po osnovu smanjenja kapitala, Trebjesa bi ostvarila rast od fenomenalnih 107 odsto!

Ako saberemo kapitalne dobitke i isplaćene dividende (perod 01.01.-31.12.2010.) dobijamo sljedeće performanse: Telekom (TECG) +61 odsto, Trebjesa (TRNK) +54%, Juogopetrol (JGPK) +45%, Prenos (PREN) + 17%. Ako bi pak Komisija i drugi državni organi uvažili volju akcionara (što još nije poznato) da se sprovede isplata od 16,58 eura po akciji po osnovu smanjenja kapitala, Trebjesa bi ostvarila rast od fenomenalnih 107 odsto!Iole ozbiljan investitor na crnogorskoj berzi bi morao imati minimum 50% svog portfolija u navedenim hartijama, pa i u slučaju da je preostala polovina odbacila tek indeksni povrat, ne možemo nikako govoriti da je godina bila loša.

Pravila igre: Otkud onda prostora za žalopojke o berzi, često politički i demagoški obojene?

Možda se nekom čini da se radi o bezazlenom fenomenu, ali riječ je o ozbiljnom društvenom poremećaju. Ne biti pasivan vlasnik kapitala i težiti ka izgradnji boljeg ambijenta na tržištu kapitala je jedno (u neku ruku korporativno upravljanje), ali nepostojanje svijesti o svojim lošim investicionim odlukama i spremnosti da se snosi odgovornost za iste, nešto sasvim drugo. U svakom drugom biznisu uvijek možete relativizovati gubitke prikazivanjem progresa na raznima poljima, recimo market share-a, zadovoljstva kupaca, ulaganja u razvoj itd. Ali u finansijskoj industriji, postoje samo dvije kategorije: dobitak ili gubitak.

Ulaganje na berzi je, bez dileme, najsuroviji oblik biznisa koji je kapitalizam iznjedrio. Riječ je o tzv. zero sum game, igri u kojoj, da bi jedan učesnik zaradio, drugi mora da izgubi. Ili narodski rečeno, dok jednom ne mrkne, drugom ne svane. A klima koja se stvara oko crnogorske berze upućuje na nešto sasvim drugo - kao da je sramota zaraditi, kao da postoje neki drugi ciljevi.

Partneri za dobar ili loš rezultat: Da se ne bi pogrešno razumjeli, ne zaboravljaju se prevare i zloupotrebe na tržištu i njima proizvedene posljedice. Naravno da treba preduzeti sve što je moguće u cilju zaštite ličnih interesa. Ali ne treba zaboraviti jedno, a to je da izborom neke akcije kao investicije - sami birate profil svoj budućeg partnera u poslu.

Partneri za dobar ili loš rezultat: Da se ne bi pogrešno razumjeli, ne zaboravljaju se prevare i zloupotrebe na tržištu i njima proizvedene posljedice. Naravno da treba preduzeti sve što je moguće u cilju zaštite ličnih interesa. Ali ne treba zaboraviti jedno, a to je da izborom neke akcije kao investicije - sami birate profil svoj budućeg partnera u poslu.

Tako će neko, recimo, želeći genijalca Vorena Bafeta (Warren Buffett) za partnera u investiranju, kupiti akcije Berkshire Hathaway lnc, a neko pak želi domaćeg partnera sa istim inicijalima. I da li je sada u pravu ovaj drugi što za svoje gubitke krivi Komisiju za hartije od vrijednosti koja nije obuzdala domaćeg genijalca u stvaralačkom nadahnuću, ili je on žrtva vlastitih loših procjena. Kako se ni dobit ne dijeli sa nekim, na berzi za gubitke važi ona stara: sam pao - sam se ubio.

Ali, ne možemo prenebregnuti činjenicu da je Komisija odgovorna za kreiranje ambijenta koji je do nedavno bio krajnje stimulativan za razne prevare i malverzacije. Da bi bili objektivni prema svima, valja se sjetiti - u vrijeme vrtoglavog rasta akcija (2005-2007) bilo je jako malo onih kojima je smetalo takvo ponašanje Komisije!

Ovaj tekst definitivno ide u drugačijem pravcu od prvobitno zamišljenog, riječ Komisija je već pomenuta „n“ puta. Izgleda da se radi o utakmici u kojoj najzapaženiju ulogu igra arbitar (ekonomski liberalno, nema što). I džaba što Komisija sada sasvim opravdano šeta po gornjoj ivici svojih ovlašćenja i preduzima brojne mjere, kada tržištem još odzvanja sada već antologijska rečenica: „Komisija nije nadležna da vrši istrage“.

Komisija kao (vječiti) krivac: Loš imidž ne može popraviti ni web stranica sa prilično ažurnim kvartalnim izvještajima, jer nikako da izblijedi sjećanje na grlato inaćenje pojednih kako je emitente nemoguće obavezati na redovno izvještavanje. A možda se za dvadesetak godina zaboravi mitski oglas koji kaže „ko je uložio jedan euro...“.

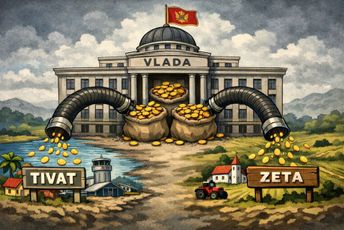

Zaludu spremnost na obračun sa menadžment preduzećima koja upravljaju fondovima, kada se dobro zna ko je brisanjem ograničenja ulaganja od 10 odsto u jedno preduzeće (nekada sadržano u Uredbi o poslovanju Pif-ova) opredijelio razvoj fondova kao holding kompanija i obesmislio njihovo postojanje. Tu se pak lani oglasio i sam državni vrh direktivom da fondovi treba da daju veći doprinos ozdravljenju preduzeća.

Zaludu spremnost na obračun sa menadžment preduzećima koja upravljaju fondovima, kada se dobro zna ko je brisanjem ograničenja ulaganja od 10 odsto u jedno preduzeće (nekada sadržano u Uredbi o poslovanju Pif-ova) opredijelio razvoj fondova kao holding kompanija i obesmislio njihovo postojanje. Tu se pak lani oglasio i sam državni vrh direktivom da fondovi treba da daju veći doprinos ozdravljenju preduzeća.E, gospodo draga: investicioni fondovi bi po vokaciji trebali da zarađuju na prilagođavanju cijenama, imajući pri tome snažan uticaj na tržište, a ne da se bave razvojem propalih preduzeća. Tek bi se u tom slučaju na kraju godine pričalo o samo jednoj stvari - ostvarenom prinosu i njegovim performansama u odnosu na indekse. Ovako...

Sve u svemu, dosta se toga promijenilo, pa i uloga i djelovanje Komisije - na bolje. Čak se, zamislite, i mali akcionari pominju u Programu rada za 2011 godinu. Samo je jedna stvar izgleda u ovoj tržišnoj jednačini egzogeno zadana - želja da se jedno krajnje regulatorno i infrastrukturno nerazvijeno tržište proglasi svjetskim čudom i reformskim dostignućem.

Ali nije da se i taj (ne)rad regulatora nije mogao unovčiti. Da investitori ne traže toliki diskont na glavnog arbitra i stvoreni ambijent, i da ovo tržište zbog raznih anomalija nisu zaobišli strani fondovi inače aktivni u regionu, cijene dividendnih akcija nikada ne bi mogle biti na tako niskom nivou kao u proteklih dvije godine. Situacija je bila gotovo nestvarna, visoke dividende bile su praćene niskim cijenama akcija što je omogućavalo da se iste multiplikuju kroz ponovno reinvestiranje. Ako su te šanse propuštene, onda valja razmisliti i o mogućnosti da se kopačke okače o klin i promijeni profesija u, recimo, bavljenje politikom.

I, umjesto zaključka, podsjetimo se uvodnog citata za knjigu Makroekonomski računi i modeli Prof. dr Veselina Vukotića : “Gospodine Predsjedniče, tržište nije ničiji sluga, pa ni Predsjednika...“ (Martin Mekenzi, FED)

NAPOMENA: Ovaj tekst ni u kojem slučaju nije preporuka za kupovinu/prodaju hartija od vrijednosti. Statistički podaci da su neke akcije ostvarile rast u proteklom periodu nisu garancija budućih prinosa.